引子

2024年4月16日,統計局公布了今年一季度的經濟數據:

一季度GDP同比5.3%,預期4.9%,前值5.2%。

這份數據大幅超預期,但是,很多投資者表示不理解,因爲它跟微觀感受相去甚遠。

那么,是數據錯了,還是微觀感受錯了呢?其實,都沒錯。

對於這一衝突,我們可以做這樣一個思想實驗:在集體公社階段,某年某公社糧食豐收,但是,國家爲了快速完成工業積累,給各個公社分配了更多的“公糧任務”。

站在這個公社的視角,他們會看到這樣的現象:

1、產出增長;

2、消費下滑;

3、公社內存糧下降;

4、上繳公糧增加;

事實上,真正決定個體體感的數據只有2和3, 2代表每一個人的實際消費——消費C, 3代表儲存在內部的剩余——投資I。

因此,真正導致“豐收餓肚子”的核心原因在於分配結構,大量的剩余被積累在外部。

也就是說,真正決定股市和債市走勢的因素是【消費+投資】;當經濟發展到一定階段,國內投資機會萎縮,核心因子就退化爲消費。

總的來說,產出是一回事兒,如何分配是另外一回事,跟老百姓關聯最大的是消費:

中國3月社會消費品零售總額同比增3.1%,預期4.8%,前值5.5%。

如果單純地看消費數據,不單單是微觀感受對上了,資本市場走勢也能對上。

因此,對於二級投資者而言,最關鍵的數據是消費數據,我們需要十分審慎地評估兩件事情:

1、影響消費的因素是如何表現的;

2、過去一段時間消費如何;

就業的影響

一般來說,影響消費的因素有兩類,一類是就業,另一類是財富效應。

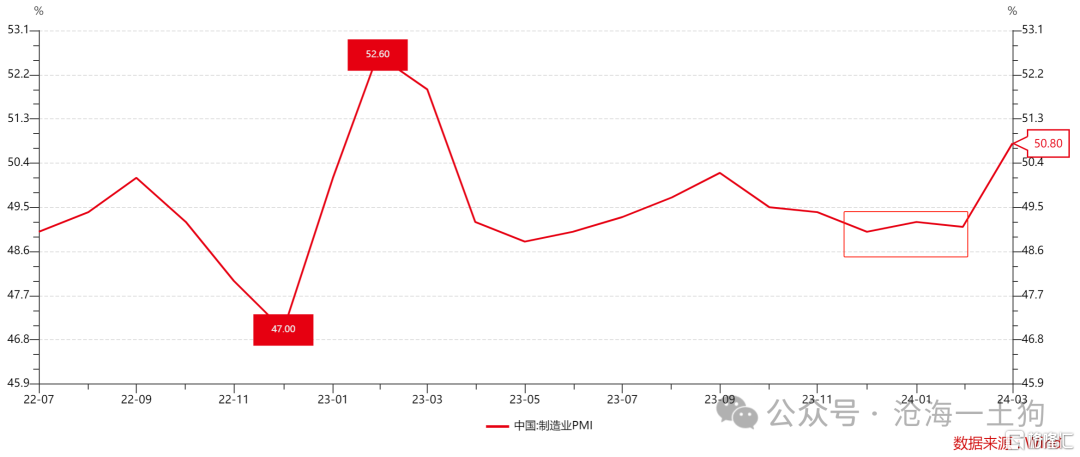

我們先分析就業:在生產還ok的階段,就業基本上大差不差。因此,我們可以把出口看成就業的前瞻變量,把制造業PMI看成就業的代理變量:

如上圖所示,制造業pmi在去年q4的後半段已經穩住了,也就是說,就業方面的拖累在一個季度之前就解決了,並不構成對資本市場的拖累項。

更爲關鍵的財富效應

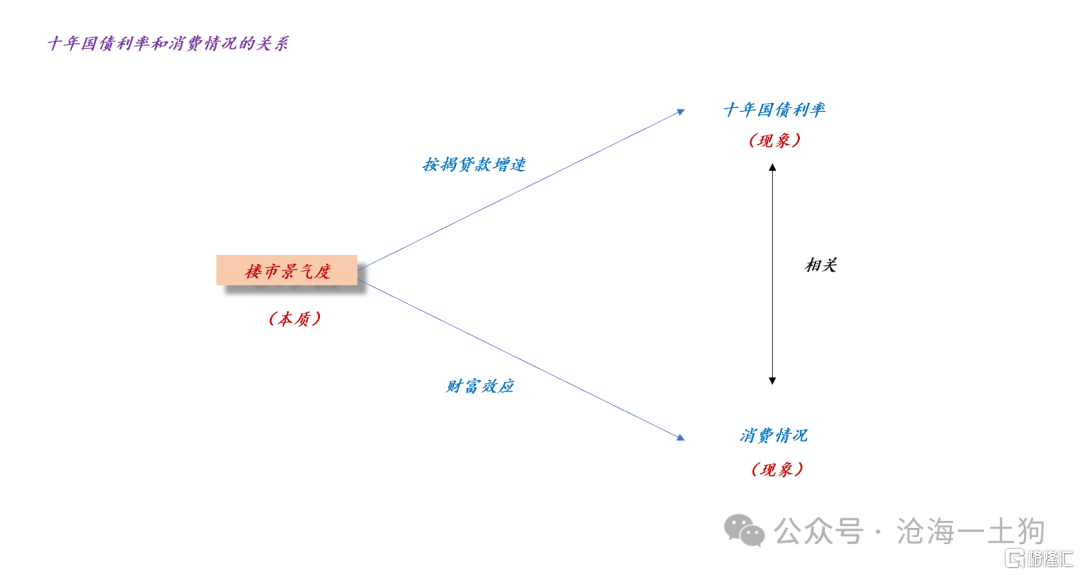

事實上,真正構成拖累項的是財富效應。樓市的不景氣構成了負面的財富效應,強烈地抑制了消費。

那么,如何評估樓市的不景氣呢?最直接的指標是房價變化。但是,由於房地產市場是個場外市場,且各個城市差異較大,如何加總得比較合理成爲一個難題。

然而,我們可以借用一些其他的強關聯指標來繞過這個加總問題,譬如,中長期貸款增速。

其背後的原理在於:當總體房價有下跌動能時,中長期貸款增速降低;反之,中長期貸款增速傾向於提高。

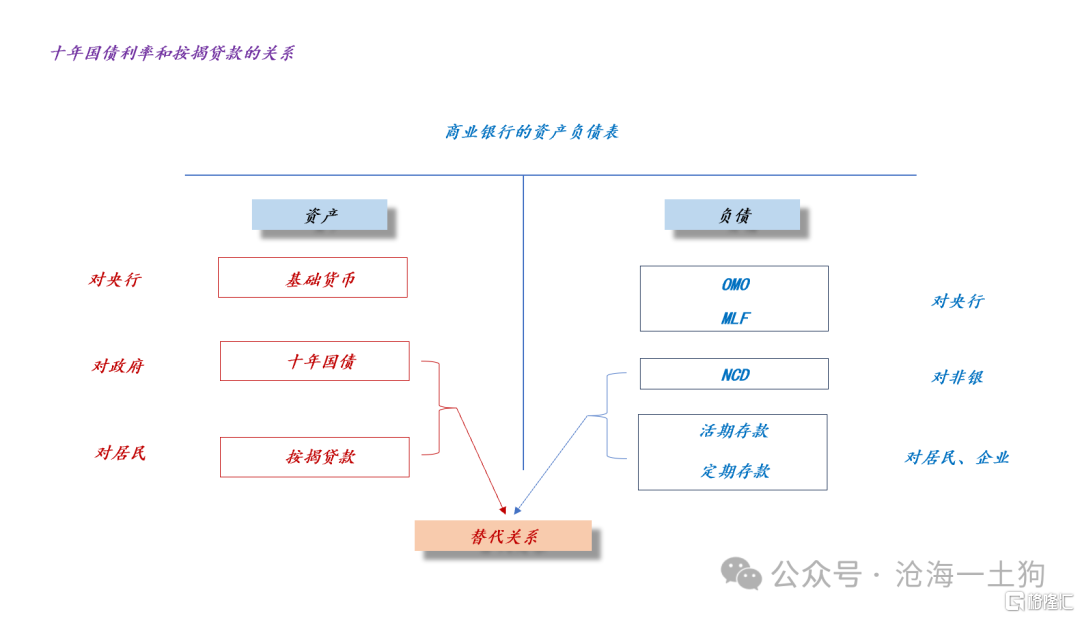

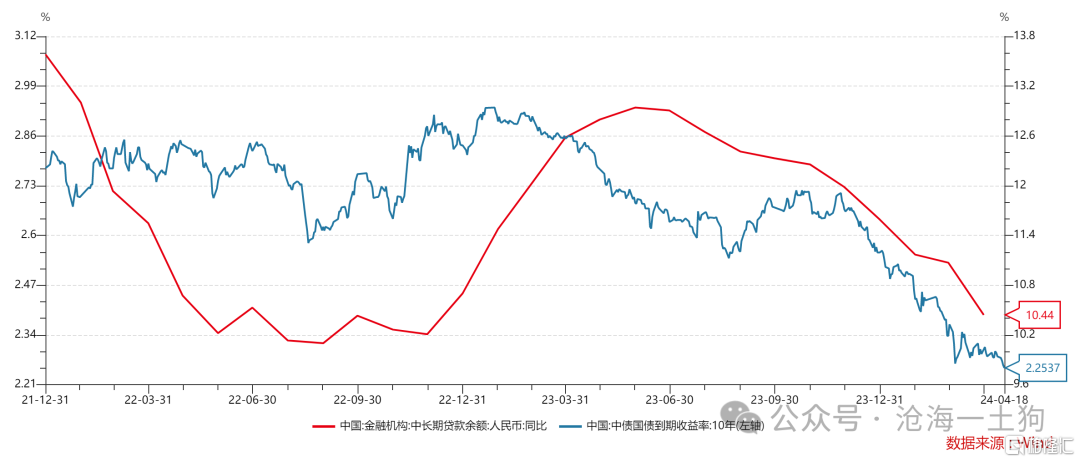

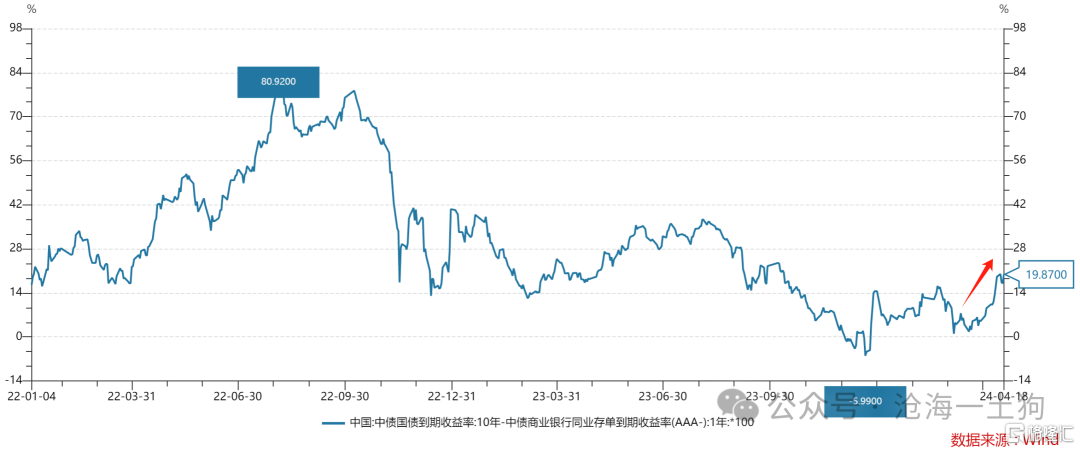

更進一步,由於十年國債是按揭貸款的替代品,十年國債利率的高低也會反饋樓市的總體狀況。通過這兩個轉換,我們既解決了加總問題,也解決了統計局數據低頻率的問題。

如上圖所示,無論是中長期貸款增速,還是長債利率走勢,均表明了一點:今年q1樓市的狀況並不好。

梳理到這裏,我們還能搞清楚“爲什么消費數據如此重要?”,因爲財富效應是消費的上遊,較差的消費數據往往是因爲財富效應出了問題。

如上圖所示,並不是因爲通脹數據決定了十年國債利率,而是,財富效應,尤其是樓市的財富效應把債市和物價關聯到了一塊。

作爲代謝產物的M2

上述的討論告訴我們,消費數據是一個信號,當消費數據出現了反彈或者反轉,意味着財富效應方面的問題得到了解決。

事實上,在金融領域還有一個類似的因果關系:

正方:M2增速提高,滬深300上漲;

反方:樓市企穩,M2增速提高,樓市企穩了,滬深300上漲的掣肘因素也消失了;

一般來說,大部分投資者認同的是正方觀點,錢多了,滬深300指數上漲。

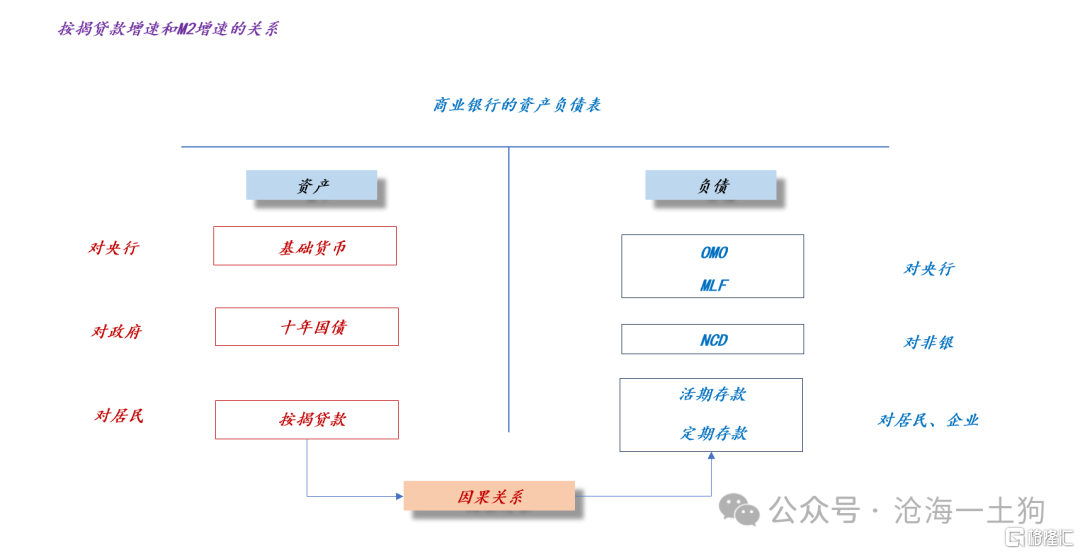

然而,從銀行的資產負債表的角度來看,反方觀點更加合理。

如上圖所示,樓市企穩導致按揭貸款增速提升,貸款派生存款,M2增速提升。

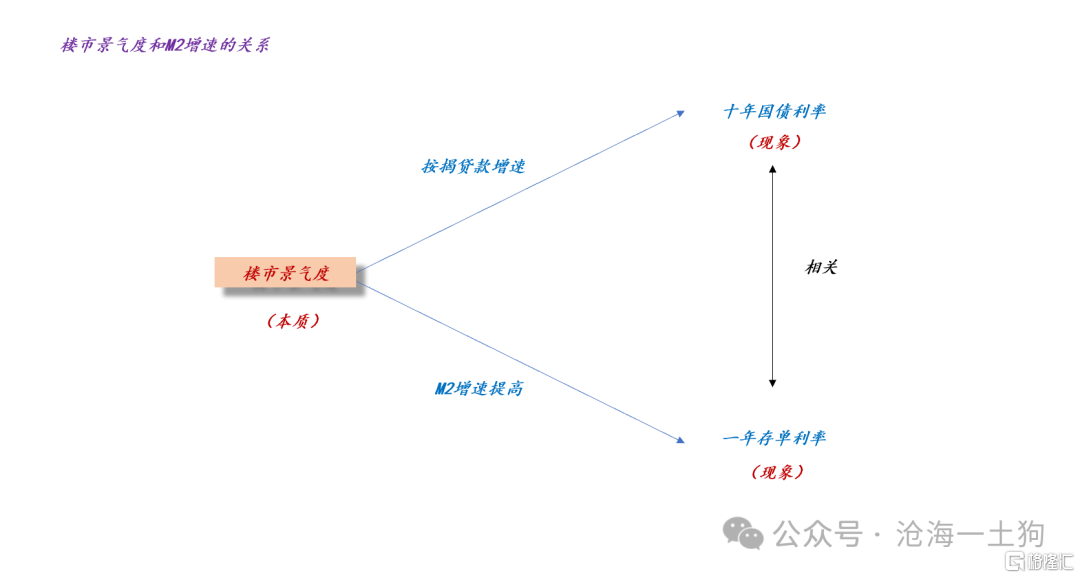

也就是說,樓市景氣度提升才是那個本質,M2增速提高只是個結果。當樓市企穩,居民的風險偏好得以修復,滬深300指數也會有一定的表現。

一年存單利率大幅下行的准確含義

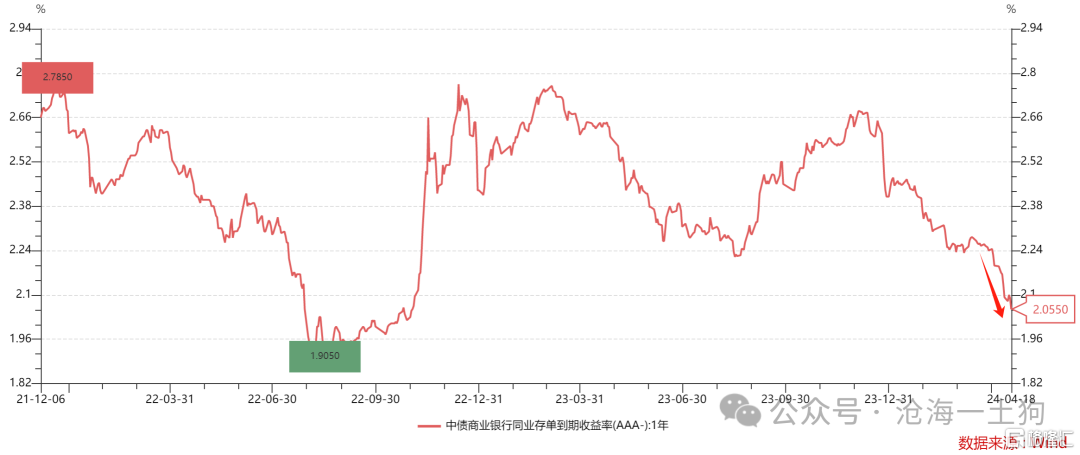

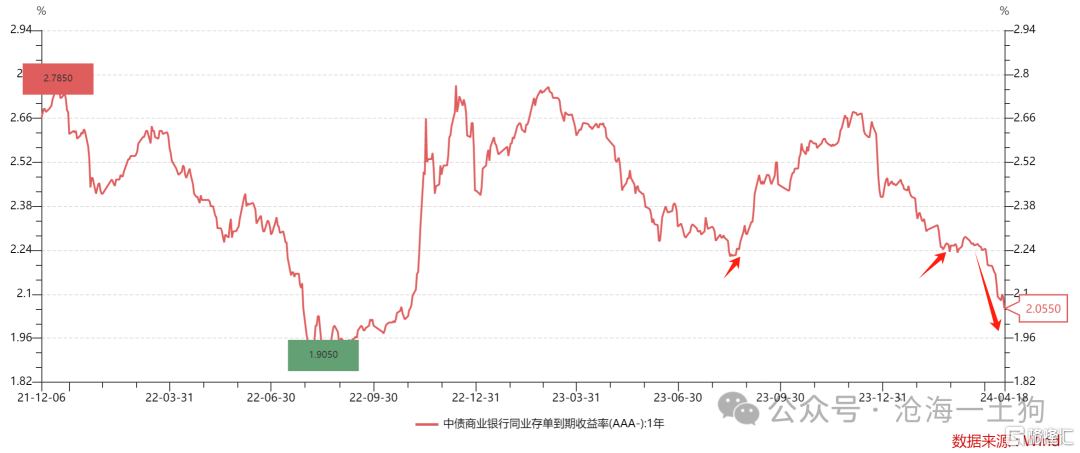

四月份以來,一年存單利率大幅下行,從2.25%附近已經回落至2.05%附近,下行了接近20bp。

表面上看,這是因爲央行放松了某些限制條件。但是,通過上面的討論,我們知道,樓市企穩也有較大貢獻:不是貨幣寬松導致樓市企穩,而是,樓市企穩導致了M2增速提升。

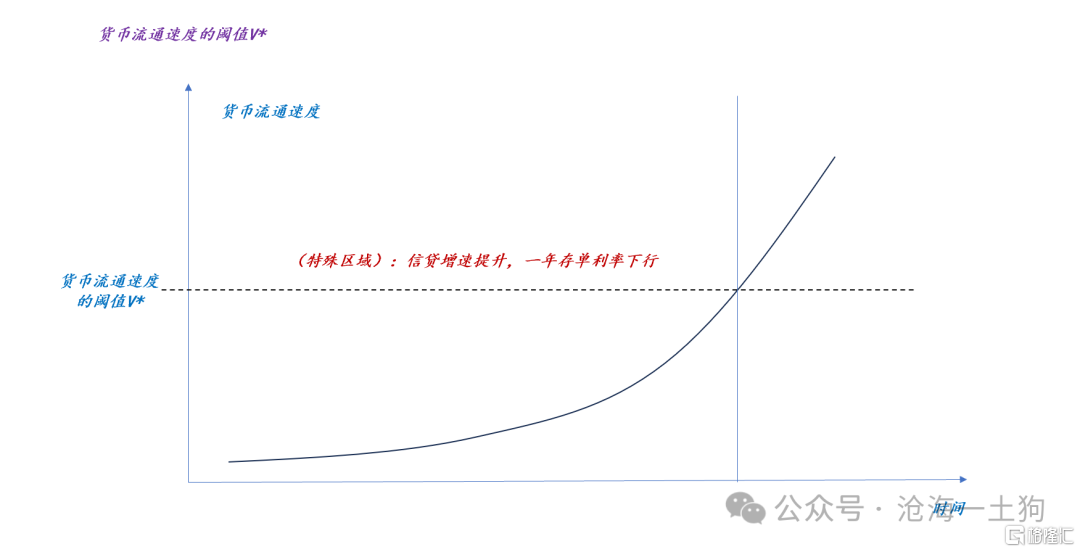

在這裏還有一個問題,爲什么有些時候信貸增速向上,一年存單利率也表現爲上行,此時信貸增速向上,一年存單利率卻表現爲向下?這是因爲貨幣流通速度的不同,當貨幣流通速度處於閾值V*之下,信貸增速提升,一年存單利率向下;反之,信貸增速提升,一年存單利率向上。

背後的原理很簡單,貨幣流通速度可以用活期存款佔M2的比率刻畫,當活期存款佔M2的比率很低時,增量的M2也大多以定期存款的形式存在。這個階段,信貸增速的提升,非但不會推高一年存單利率,反而會拉低一年存單的利率。

但是,一旦貨幣流通速度跨過V*,情況就會發生變化。

結束語

綜上所述,對金融系統來說,真正要緊的是風險偏好本身,我們既可以用信貸數據捕捉它,也可以用債券收益率來捕捉。

事實上,債券收益率是很好的指標,一方面,它比較全面;另一方面,它頻率很高。當然,缺點是噪音比較多,需要控制好其他變量,對使用者的要求也比較高。

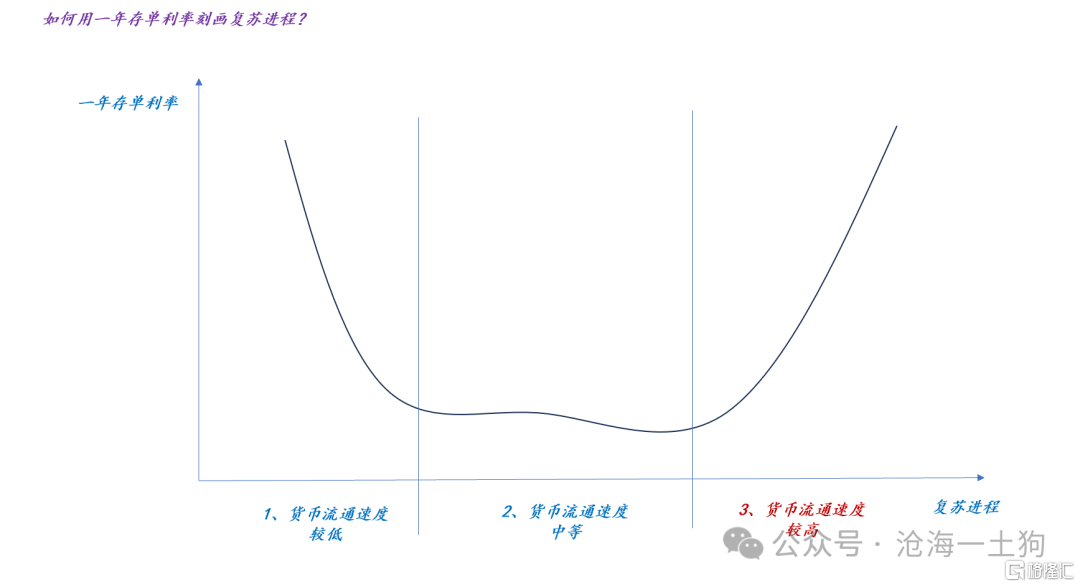

如上圖所示,利用一年存單利率的走勢,我們可以把復蘇分爲三個階段:

1、貨幣流通速度較低的階段,這個階段貸款所派生的M2多以定存的形式存在,一年存單利率具備較大的下行動能;

2、貨幣流通速度中等的階段,這個階段貸款所派生的M2比較混雜,一年存單利率的下行動能已然不大;

3、貨幣流通速度較高的階段,這個階段貸款所派生的M2多以活期的形式存在,一年存單利率具備較大的上行動能;

如上圖所示,一年存單利率正在快速下行,復蘇正處於階段一:信貸增速提升,但貨幣流通速度絕對位置很低。

可以想見,未來一年存單利率將下行到某個位置穩住,譬如,1.5%左右,這時候貨幣增速和貨幣流通速度的提升達到某種平衡。顯而易見,我們離階段二的距離有些遠,更何況階段三了。

對於股票投資者而言,他們可以利用債券收益率來構造右側信號,一個辦法就是觀察十年國債和一年存單利率的利差,

對我個人來說,20bp是一個右側信號,當然,怎么定是一個很主觀的事情。更加保守一些的投資者,可以把右側信號定在40bp左右,這個期限利差差不多是去年的高點。

通過這個框架,我們可以把經濟信號轉化成利率信號,未來我們對滬深300指數的評價,也將依據利率信號:

1、一年存單利率的下行斜率;

2、一年存單利率的絕對位置;

3、十年國債利率和一年存單利率的利差;

ps:數據來自wind,圖片來自網絡

標題:如何評估當下經濟的狀態?

地址:https://www.wellnewss.com/post/618853.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅爲傳播更多信息之目的,如有侵權行爲,請第一時間聯系我們修改或刪除,多謝。